Nel contesto di operazioni straordinarie quali fusioni e acquisizioni, uno degli elementi più importanti e dibattuti tra le parti in causa è sicuramente legato all’aspetto finanziario valutativo.

La valutazione di un’azienda richiede non solo dimestichezza con nozioni di finanza aziendale ma anche una profonda conoscenza dell’impresa e delle sue prospettive. La valutazione infatti non è un processo statico ma bensì dinamico: il valore non è funzione delle performance storiche dell’azienda ma della stima dei risultati futuri e che automaticamente dipendono da fattori endogeni ed esogeni alla società.

Questa multidimensionalità deve quindi prendere in conto le dinamiche (e prospettive) del settore, e dello specifico segmento di attività, identificando i rischi e vantaggi competitivi. Le prospettive di crescita non possono inoltre prescindere dall’orientamento strategico e piani di breve-medio-lungo periodo del management.

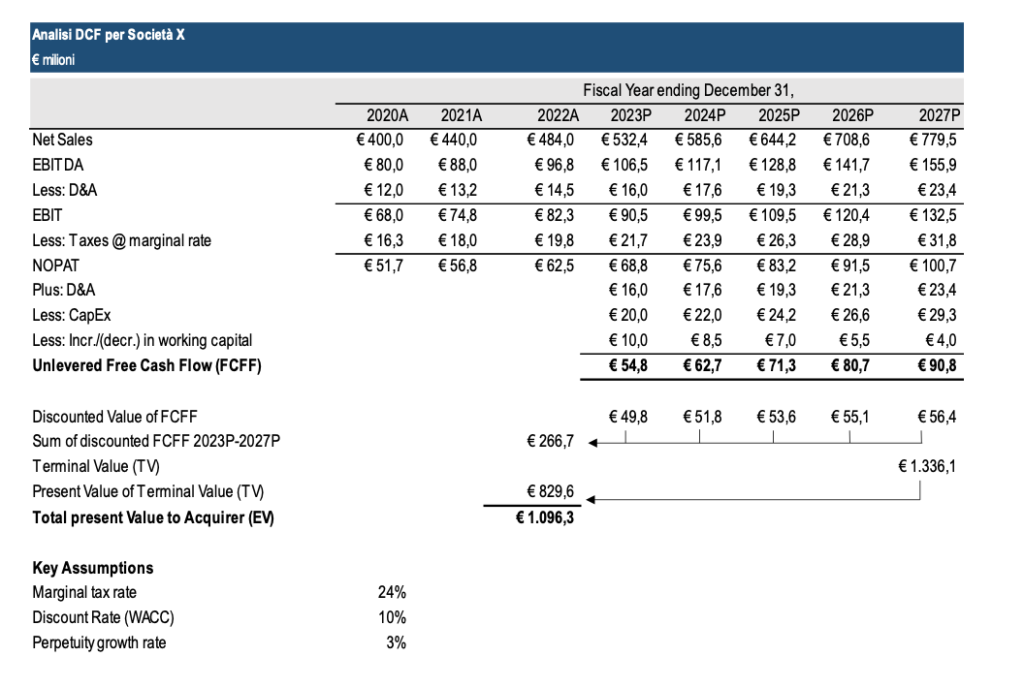

Al fine di poter includere questi diversi fattori, le variabili usate come l’orizzonte temporale di previsione del piano, la definizione del tasso di sconto usato per attualizzare i flussi di casa futuri, o le assunzioni usate per il calcolo del Terminal Value devono essere coerenti – un modello risulterà tanto più vicino alla realtà, quanto più coerenti saranno le assunzioni usate. L’analisi quindi prevede una valutazione del capitale economico (legata quindi a capacità reddituali già acquisite) e del valore potenziale del capitale (legata a previsioni di flussi relativi a strategie, sinergie e tassi di crescita potenziali).

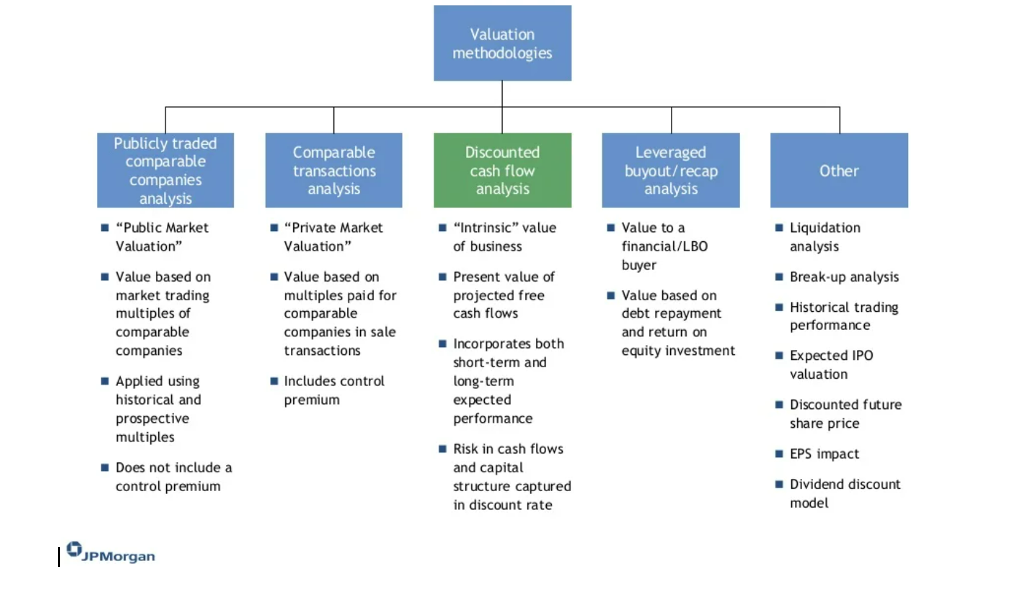

In questo contesto rientra il metodo Discounted Cash Flow (DCF) che prevede l’analisi del business in base ai flussi di cassa attesi, scontati ad un tasso di attualizzazione che ne riflette la rischiosità. Questa metodologia rientra tra le molte disponibili agli analisti come:

Il grande utilizzo di questo metodo deriva non solo ad esempio dalla impossibilità/disponibilità di reperire dati relativi a transazioni passate per aziende simili ma soprattutto dalla sua flessibilità nell’incorporare le diverse circostanze dell’azienda, ma al contempo risulta molto sensibile ad elementi chiave come stime dei flussi di cassa attesi, valore terminale (Terminal Value) e tasso di sconto – inoltre più è lungo il periodo di previsione analitica, maggiore sarà l’incertezza ed il range di valore. Per questo motivo il periodo temporale dovrebbe riflettere il tempo che impiegherà l’azienda nel raggiungere lo “steady state” – stadio in cui l’impresa presenta crescita e struttura del capitale stabili. Al fine di ovviare a queste problematiche, gli analisti solitamente ottengono un valore (approssimativo) della società, simulando le stime future attraverso analisi scenario (solitamente implementando casi base, pessimista ed ottimista).

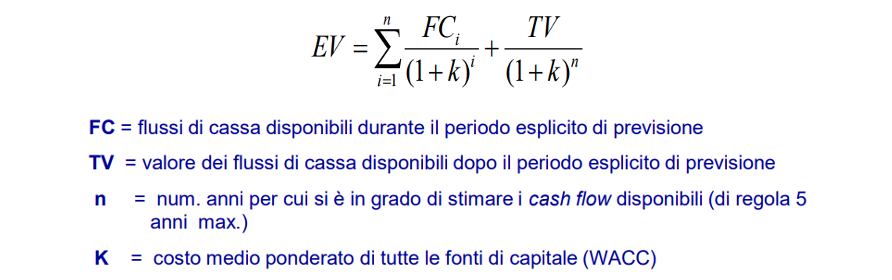

Il metodo DCF, nella sua forma più utilizzata, prevede l’uso dei flussi di cassa liberi (“FCFF”) cioè i flussi di cassa indipendenti dalla struttura del capitale e perciò del livello di indebitamento. La componente del Terminal Value misura il valore che l’impresa sarà in grado di generare in perpetuo. Questo viene calcolato attraverso l’assunzione di un “perpetual growth rate”, un tasso di crescita perpetuo oppure attraverso un multiplo di uscita (in genere basato su EBIT o EBITDA). Particolare attenzione deve essere data a questo tasso (o multiplo), poiché il valore che ne deriva per il Terminal Value (TV) costituisce una percentuale molto significativa del valore totale di una società.

Infine il tasso di sconto, utilizzato per attualizzare i flussi di cassa, si riferisce al costo del capitale (“WACC”) che rappresenta il costo ponderato delle fonti di finanziamento: Equity e debito.